Mögliche Steueränderungen in 2023/2024: Bundesfinanzministerium veröffentlicht mehrere Vorschläge

Das Bundesfinanzministerium (BMF) hat im Juni und Juli verschiedene Gesetzesentwürfe vorgelegt, die weitreichende Steuerrechtsänderungen vorsehen:

- GrEStNG: Diskussionsentwurf eines Gesetzes zur Novellierung des Grunderwerbsteuergesetzes (Grunderwerbsteuer-Novellierungsgesetz – „GrEStNG“) vom 15.06.2023,

- WCG: Referentenentwurf eines Gesetzes zur Stärkung von Wachstumschancen, Investitionen und Innovation sowie Steuervereinfachung und Steuerfairness (Wachstumschancengesetz – „WCG“) vom 06.07.2023, und

- MinBestRL-UmsG: Entwurf eines Gesetzes für die Umsetzung der Richtlinie zur Gewährleistung einer globalen Mindestbesteuerung für multinationale Unternehmensgruppen und große inländische Gruppen in der Union und die Umsetzung weiterer Begleitmaßnahmen (Mindestbesteuerungsrichtlinie-Umsetzungsgesetz – „MinBestRL-UmsG“) vom 07.07.2023.

Ob und inwieweit die Vorschläge tatsächlich im weiteren Gesetzgebungsverfahren umgesetzt werden, bleibt allerdings abzuwarten. Dem Vernehmen nach gilt dies insbesondere für das GrEStNG.

I. Überblick

Der Entwurf des GrEStNG ist insbesondere vor dem Hintergrund zu sehen, dass durch das Gesetz zur Modernisierung des Personengesellschaftsrechts („MoPeG“) (hierzu Das Gesetz zur Modernisierung des Personengesellschaftsrechts (MoPeG) (noerr.com)) das Personengesellschaftsrecht mit Wirkung ab dem 01.01.2024 grundlegend überarbeitet wird (u.a. Ersatz des Gesamthandsvermögens durch Gesellschaftsvermögen) und hierdurch diesbezügliche Regeln des GrEStG in Frage gestellt werden. Darüber hinaus sollen die Regelungen zur Besteuerung von Anteilserwerben komplett neu gefasst, die sog. Konzernklausel überarbeitet und eine Länder-Öffnungsklausel für eine Begünstigung des Immobilienerwerbs für private Wohnzwecke geschaffen werden.

Mit dem WCG sollen steuerliche Maßnahmen ergriffen werden, um die Liquiditätssituation von Unternehmen zu verbessern und Impulse zu setzen, damit Unternehmen dauerhaft investieren und Innovationen wagen; unter dem Schlagwort des Steuerfairness sind aber auch Steuerverschärfungen vorgesehen.

Mit dem MinBestRL-UmsG soll die EU-Richtlinie (EU) 2022/2523 zur Einführung einer globalen Mindestbesteuerung für multinationale Unternehmensgruppen in deutsches Recht umgesetzt werden (sog. Pillar II); flankierend sieht der Entwurf u.a. Erleichterungen der Hinzurechnungsbesteuerung und die Abschaffung der sog. Lizenzschranke vor.

Nachfolgend stellen wir die in der Praxis relevantesten Änderungsvorschläge und deren antizipierte Auswirkungen auf folgende Bereiche dar:

- Unternehmensbesteuerung (siehe unter Abschn. II),

- Folgeänderungen zum MoPeG (siehe unter Abschn. III),

- Immobiliensteuerrecht (siehe unter Abschn. IV),

- Außensteuerrecht (siehe unter Abschn. V),

- Fondsbesteuerung (siehe unter Abschn. VI),

- Innerstaatliche Steuergestaltungen (siehe unter Abschn. VII), und

- Sonstiges (siehe unter Abschn. VIII).

II. Unternehmensbesteuerung

Im Bereich der Unternehmensbesteuerung enthalten die o.g. Entwürfe folgende Änderungsvorschläge:

1. Zinsschranke

Die sog. Zinsschranke des §§ 4h EStG, 8a KStG muss bis spätestens 31.12.2023 an die Vorgaben der sog. Anti-Steuervermeidungsrichtlinie (Anti Tax Avoidance Directive - "ATAD") angepasst werden. Dies soll durch das WCG erfolgen und würde zu einer deutlichen Verschärfung dieser Regelungen ab 2024 führen.

1.1. Erweiterung des Zinsbegriffs

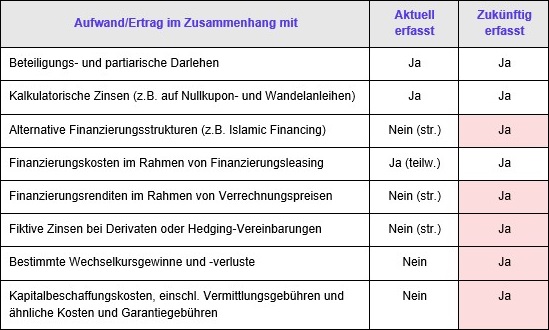

Aktuell gilt die Zinsschranke nur für Aufwendungen und Erträge, die Vergütungen für die Nutzung von Fremdkapital sind (grundlegend BFH v. 22.03.2023, XI R 45/19, BeckRS 2023, 17483, zu Arrangement Fees). Der Zinsbegriff soll allerdings nach der ATAD um wirtschaftlich gleichwertige Aufwendungen und Erträge und sonstige Aufwendungen im Zusammenhang mit der Beschaffung von Fremdkapital i.S.d. Art. 2 Abs. 1 der ATAD erweitert werden.

Die sich hierdurch voraussichtlich ergebenden Änderungen werden nachfolgend tabellarisch auf Basis der nicht abschließenden Liste der ATAD in Bezug auf Fremdkapitalkosten dargestellt.

Zum Vergrößern bitte Bild anklicken

Im Ergebnis soll damit der sachliche Anwendungsbereich der Zinsschranke erheblich, insbesondere um Derivateergebnisse (vgl. hierzu FG Berlin-Brandenburg v. 08.01.2019, 6 K 6242/17, BeckRS 2019, 2587), Kapitalbeschaffungskosten im weiteren Sinne und Wechselkursergebnisse erweitert werden.

1.2. Abschaffung von Ausnahmen

Ferner sollen die derzeit von der Zinsschranke bestehenden Ausnahmen des sog. „Eigenkapital-Escape“ (vgl. § 4h Abs. 2 Buchst. c EStG) und der sog. „Stand-alone-Klausel“ (vgl. § 4h Abs. 2 Buchst. b EStG) wegen einer Unvereinbarkeit mit der ATAD (unseres Erachtens besteht hier kein grundsätzlicher Widerspruch zur ATAD) entfallen. Für die Praxis hat dies unterschiedliche Bedeutung:

- Eigenkapital-Escape: Diese Ausnahme hat in der Praxis nur eine geringe Bedeutung. Grund hierfür ist, dass ihre Voraussetzungen – insb. der Nachweis des Fehlens einer schädlichen Gesellschaftsfremdfinanzierung i.S.d. § 8a Abs. 3 KStG im gesamten Konzern – häufig nicht erfüllt werden können.

- Stand-alone-Klausel: Praktisch bedeutsamer ist die Stand-alone-Klausel. Diese Ausnahme nimmt aktuell Betriebe, die nicht zu einem Konzern gehören (z.B. eine GmbH ohne Tochtergesellschaften, an der kein Gesellschafter mehr als 50 % hält), von der Zinsschranke aus. Zukünftig würden solche Strukturen einbezogen; dies wäre voraussichtlich auch für übliche Verbriefungsvehikel der Fall, die regelmäßig von mehreren Stiftungen gehalten werden. Soweit Fremdkapital verbrieft wird, sollten die tatsächlichen Auswirkungen zwar gering sein. Strukturen, die andere Vermögengegenstände, wie z.B. deutsche Immobilien, Private Equity oder Infrastruktur verbriefen, könnten aber in Frage gestellt werden.

Verbandsseitig wird das ersatzlose Entfallen der Ausnahmen zu Recht abgelehnt.

1.3. Freibetrag, aber nur einmal bei gleichartigen Betrieben

Positiv ist, dass die bisherige EUR 3 Mio. Freigrenze in einen Freibetrag umgestaltet werden soll – d.h. Netto-Fremdkapitalkosten würden erst über diesem Betrag den Einschränkungen der Zinsschranke unterliegen.

Diese Erleichterung soll aber mit einer massiven Verschärfung verbunden werden. Denn anders als aktuell sollen gleichartige Betriebe, die unter einer einheitlichen Leitung stehen, zusammengefasst werden mit der Folge, dass der Freibetrag nur einmal in Anspruch genommen werden kann. Nach der Entwurfsbegründung sollen hierdurch wohl insbesondere Strukturen getroffen werden, bei denen Aktivitäten (z.B. Bauvorhaben) in Tochtergesellschaften „atomisiert“ werden; der aktuelle Wortlaut des Vorschlags geht hierüber aber deutlich (und ggf. ungewollt) hinaus:

- Gleichartige Betriebe: Für den Begriff der gleichartigen Betriebe nimmt die Begründung auf § 4 Abs. 6 Satz 1 Nr. 1 KStG Bezug. Unter den Begriff der Gleichartigkeit fallen nicht nur Tätigkeiten im gleichen Gewerbezweig, sondern auch Tätigkeiten, die sich teilweise überschneiden und/oder ergänzen; auf eine räumliche Nähe der betroffenen Betriebe kommt es hingegen nicht an (vgl. BFH v. 13.04.2021, I R 2/19, BStBl. II 2021, 777; FG Münster v. 21.04.2021, 13 K 3663/18 G, BeckRS 2021, 10713).

- Einheitliche Leitung: Im Hinblick auf den Begriff der einheitlichen Leitung enthält die Entwurfsbegründung keinen Hinweis. Es handelt sich um einen unbestimmten Rechtsbegriff, der ggf. durch einen Rückgriff auf die Konzernregelungen konkretisiert werden könnte (vgl. § 18 AktG).

Vor diesem Hintergrund besteht das Risiko, dass übliche Konzernstrukturen, in denen Tochtergesellschaften arbeitsteilig zusammenarbeiten, und auch Investmentstrukturen, bei denen keine unerwünschte Atomisierung erfolgt, den Freibetrag nur einmal beanspruchen könnten. Im Gesetzgebungsverfahren sollte dies unbedingt geprüft und überarbeitet werden. Die Regelung sollte – wenn überhaupt und nur soweit erforderlich – auf echte Missbrauchsfälle beschränkt werden.

1.4. Ausnahme für öffentliche Infrastruktur

Die ATAD sieht die Möglichkeit vor, dass Netto-Finanzierungskosten in Bezug auf die Finanzierung von öffentlichen Infrastrukturprojekten von der Zinsschranke ausgenommen werden können (Art. 4 Abs. 4 Unterabs. 1 Buchst. b, 2 und 3 ATAD. Diese Ausnahme soll durch § 4h Abs. 6 EStG für die Finanzierung (i) von langfristigen öffentlichen Infrastrukturprojekten (ii) nach allgemeine Förderbedingungen (iii) mit einer bestimmten Mittelherkunft umgesetzt werden:

- Langfristige öffentliche Infrastrukturprojekte: Dieser Begriff wird im Entwurf des WCG nicht definiert. Nach der ATAD bezeichnet er Projekte zur Bereitstellung, zum Ausbau, zum Betrieb und/oder zur Erhaltung von umfangreichen Vermögenswerten, die von einem Mitgliedstaat der EU als im allgemeinen öffentlichen Interesse stehend betrachtet werden (vgl. Art. 4 Abs. 4 Unterabs. 2 ATAD).

- Allgemeine Förderbedingungen: Dieser Begriff ist im Entwurf des WCG ebenfalls nicht definiert; laut der Entwurfsbegründung soll insoweit auf Tz. 94 des BMF-Zinsschrankenschreibens rekurriert werden können.

- Mittelherkunft: Die Mittel zur Finanzierung müssen unmittelbar oder mittelbar aus öffentlichen Haushalten der EU, der Bundesrepublik Deutschland, der Bundesländern, der Gemeinden oder von anderen öffentlich-rechtlichen Körperschaften oder einer nach § 5 Abs. 1 Nr. 2, 17 oder 18 KStG steuerbefreiten Einrichtung stammen.

Diese Ausnahmen gelten zudem nur, wenn sämtliche geschaffenen Vermögenswerte in einem Mitgliedstaat der EU belegen sind, der Projektbetreiber in einem Mitgliedstaat der EU ansässig ist und die Einkünfte aus dem Infrastrukturprojekt in einem Mitgliedstaat der EU der Besteuerung unterliegen. Letztlich ist es eher fraglich, ob die Ausnahme für öffentliche Infrastruktur in der Praxis einen breiteren Anwendungsbereich haben wird.

1.5. Keine Grandfathering Regelung

In Bezug auf die Änderungen der Zinsschranke sieht der Entwurf des WCG keinen Schutz für bestehende Finanzierungen (sog. Grandfathering) vor. Mit anderen Worten: Der Abzug von Netto-Finanzierungskosten kann ab dem VZ 2024 nach den neuen Regeln beschränkt sein, obwohl die Finanzierung schon zuvor aufgenommen wurde.

2. Zinshöhenschranke

Neben der Zinsschranke soll der Abzug von Netto-Finanzierungskosten in Bezug auf Finanzierungen zwischen nahestehenden Personen i.S.v. § 1 Abs. 2 AStG durch § 4l EStG auf einen Höchstzinssatz begrenzt werden (sog. Zinshöhenschranke).

Der Höchstzinssatz soll 2 % p.a. über dem Basiszinssatz nach § 247 BGB betragen (aktuell wären das 5,12 % p.a.). Fraglich ist, auf welchen Zeitpunkt für den Basiszinssatz abzustellen ist (Aufnahme der Finanzierung vs. Anpassung über die Laufzeit). Unseres Erachtens ist überdies die Anknüpfung an den gesetzlichen Basiszinssatz wenig sinnvoll, u.a. weil dieser nur halbjährlich angepasst wird.

Folgende Ausnahmen von der Zinshöhenschranke sollen bestehen:

- Gegenbeweis: Zum einen kann der Steuerpflichtige nachweisen, dass sowohl der Gläubiger als auch im Fall einer Unternehmensgruppe die oberste Muttergesellschaft die Finanzierung bei sonst gleichen Umständen nur zu einem über dem Höchstsatz liegenden Zinssatz hätten erhalten können. Das weckt (schlechte) Erinnerungen an § 8a Abs. 1 Satz 1 Nr. 2 KStG in der Fassung der (ur-)alt Gesellschaftsfremdfinanzierung, den die Finanzverwaltung schon seinerzeit sehr restriktiv ausgelegt hat, was zu erheblichem Streit geführt hat (vgl. BMF v. 15.12.1994, BStBl. I 1995, 25, Tz. 61; BFH v. 25.01.2005, I R 12/04, BeckRS 2005, 24002031).

- Substanznachweis: Zum anderen entfällt die Zinshöhenschranke dann, wenn der Gläubiger in dem Staat, in dem er seinen Sitz oder seine Geschäftsleitung hat, einer wesentlichen wirtschaftlichen Tätigkeit nachgeht; § 8 Abs. 2 Satz 2, 3 und 5 AStG (u.a. Verbot des Outsourcings) sollen sinngemäß gelten. Die Substanzausnahme ist ausgeschlossen, wenn der o.g. Staat keine Amtshilfe durch Informationsaustausch leistet, die im Bedarfsfall zur Durchführung der Besteuerung im Einzelfall erforderlich ist.

Auch bei der Zinshöhenschranke sieht der Entwurf des WCG kein Grandfathering vor.

3. Lizenzschanke

Die im Jahr 2018 eingeführte Lizenzschranke des § 4j EStG sieht in bestimmten Fällen der Niedrigbesteuerung von Lizenzerträgen im Ausland (z.B. aufgrund eines „Patent Box“) ein Betriebsausgabenabzugsverbot der entsprechenden Lizenzaufwendungen in Deutschland vor. Die praktische Bedeutung der Lizenzschranke ist allerdings überschaubar. Vor dem Hintergrund von Pillar II, der AStG-Reform(en) sowie des Steueroasenabwehrgesetzes soll diese Regelung durch das MinBestRL-UmsG ab dem 01.01.2024 wieder abgeschafft werden.

4. Verlustverrechnung

Der Entwurf des WCG sieht folgende Änderungen bei der steuerlichen Verlustverrechnung vor:

- Verlustrücktrag: Ab dem VZ 2024 soll der Zeitraum für einen Verlustrücktrag für Zwecke der Einkommen- und Körperschaftsteuer auf 3 Jahre erhöht werden; der aktuelle Höchstbetrag von EUR 10 Mio. (bzw. EUR 20 Mio. bei Zusammenveranlagung) soll dauerhaft gelten. Für Zwecke der Gewerbesteuer soll es allerdings weiterhin keinen Verlustrücktrag geben.

- Aussetzung der Mindestbesteuerung: Zudem soll die Mindestbesteuerung, die derzeit die Verrechnung von Verlustvorträgen mit laufenden Gewinnen über EUR 1 Mio. auf 60 % begrenzt, für die Veranlagungszeiträume 2024 bis einschließlich 2027 ausgesetzt werden. Das macht Asset Deals und Umstrukturierungen zu gemeinen Werten deutlich attraktiver.

- Rückeinführung der Mindestbesteuerung: Ab dem Veranlagungszeitraum 2028 soll es dann zur Rückeinführung der Mindestbesteuerung kommen, allerdings nur für den EUR 10 Mio. (bzw. EUR 20 Mio.) übersteigenden Gesamtbetrag der Einkünfte.

- Gleichlauf der Gewerbesteuer: Auch für die Gewerbesteuer soll die Mindestbesteuerung für die Erhebungszeiträume 2024 bis einschließlich 2027 ausgesetzt werden und anschließend erst ab einem Betrag von EUR 10 Mio. gelten.

5. Thesaurierungsbegünstigung (§ 34a EStG)

Mitunternehmer einer Personengesellschaft werden steuerlich grundsätzlich mit ihrem Gewinnanteil aus der Personengesellschaft unabhängig davon besteuert, ob sie diesen entnehmen oder auf Gesellschaftsebene thesaurieren. Mit der sog. Thesaurierungsbegünstigung nach § 34a EStG können die jeweiligen Gesellschafter auf Antrag ihren Gewinnanteil unter bestimmten Voraussetzungen ganz oder teilweise auf Gesellschaftsebene mit einem Steuersatz von 28,25 % (zzgl. Solidaritätszuschlag und Kirchensteuer) thesaurieren. Erst im Entnahmefall kommt es zu einer zusätzlichen („Auschüttungs“-) Besteuerung. In der Praxis wird die Thesaurierungsbegünstigung jedoch vielfach nicht genutzt, insbesondere weil der effektive Thesaurierungssteuersatz deutlich über 28,25 % liegt (dazu gleich) und bestimmte Vorgänge zu einer ungewollten Nachversteuerung der Thesaurierungsbeträge führen können.

Mit dem WCG sollen praktisch bedeutende Nachbesserungen – daneben aber auch Verschärfungen – erfolgen. Insbesondere ist auf Folgendes hinzuweisen:

- Erhöhung des Thesaurierungsvolumens: Nach aktueller Rechtslage vermindert sich der Betrag, der begünstigt mit 28,25 % Steuersatz thesauriert werden kann, im Ergebnis um die auf Gesellschaftsebene anfallende Gewerbesteuer sowie die zur Zahlung der Einkommensteuer auf diese thesaurierten Gewinne entnommenen Gewinne. Der effektive Thesaurierungssteuersatz liegt deshalb häufig bei oder über 35 %. Beides soll mit dem WCG geändert werden, so dass künftig im Einzelfall eine Vollthesaurierung zu 28,25 % möglich sein würde (§ 34a Abs. 2 EStG-E).

- Erleichterungen bei der Nachversteuerung: Nach dem Entwurf des WCG wird die Verwendungsreihenfolge bei Überentnahmen zugunsten der Steuerpflichtigen geändert. Nach aktueller Rechtslage führen Überentnahmen (d.h. Entnahmen, die die Einlagen und den Steuerbilanzgewinn übersteigen) dazu, dass steuerbegünstigt thesaurierte Gewinne als vorrangig entnommen gelten. Insoweit kommt es aktuell also zu einer Nachversteuerung i.H.v. 25 % (zzgl. SolZ und ggf. Kirchensteuer), und zwar auch dann, wenn in der Gesellschaft steuerfreie oder regulär besteuerte Gewinne thesauriert wurden. Nach dem WCG soll es im Ergebnis vorrangig zu einer Entnahme von regelbesteuerten oder steuerfreien Gewinnen, die bislang in der Gesellschaft thesauriert wurden, kommen (nachversteuerungsfreier Entnahmebetrag); nur soweit dieser nachversteuerungsfreie Entnahmebetrag aufgebraucht ist, kommt es zu einer steuerwirksamen Nachversteuerung der begünstigt thesaurierten Gewinne (§ 34a Abs. 4 ff. EStG-E).

- Verschärfungen bei der Nachversteuerung: Gleichzeitig sollen die bestehenden Tatbestände, die zu einer Nachversteuerung begünstigt thesaurierter Gewinne führen können, ausgeweitet werden. Insbesondere soll künftig auch die entgeltliche oder unentgeltliche Übertragung von Teilbetrieben oder Teil-Mitunternehmeranteilen (z.B. auch Einbringungen in Kapitalgesellschaften nach § 20 UmwStG)zu einer quotalen Nachversteuerung führen (§ 34a Abs. 8 EStG-E).

6. Option zur Körperschaftsbesteuerung (§ 1a KStG)

Als Alternative zur Thesaurierungsbegünstigung wurde für Veranlagungszeiträume beginnend ab 01.01.2022 ein steuerliches Optionsmodell für Personengesellschaften eingeführt. Dies ermöglicht es Personenhandels- sowie -partnerschaftsgesellschaften, auf Antrag für ertragsteuerliche Zwecke als Kapitalgesellschaft behandelt zu werden. Diese Option zur Körperschaftsbesteuerung führt in der Ertragsteuer zu einer weitgehenden – wenn auch nicht deckungsgleichen – Gleichbehandlung einer Personen- mit einer Kapitalgesellschaft.

Mit dem WCG sollen einzelne Regelungen angepasst und damit Kinderkrankheiten beseitgt sowie das Optionsmodell insgesamt pragmatischer ausgestaltet werden:

- Anwendungsbereich: Die Option soll künftig sämtlichen Personengesellschaften und da-mit z.B. auch der GbR sowie reinen Innengesellschaften offenstehen (§ 1a Abs. 1 Sätze 1-4 KStG-E). Für vermögensverwaltende Personengesellschaften wird dies häufig steuerlich indes nicht interessant sein, weil die Option nicht nach §§ 25, 20 UmwStG zu Buchwerten erfolgen und es deshalb zu einer Realisation stiller Reserven in den Wirtschaftsgütern kommen kann.

- Anwendung bei Neugründungen und Formwechseln: Nach aktueller Rechtslage kann die Option nur bis einen Monat vor Beginn des Wirtschaftsjahrs, für das erstmals optiert wer-den soll, ausgeübt werden. Das schließt das steuerliche Optionsmodell für neu gegründete sowie formgewechselte Personengesellschaften im „ersten Jahr“ aus. Nach dem WCG soll diesen Gesellschaften eine Optionsausübung bis einen Monat nach Abschluss des Gesellschaftsvertrags bzw. Eintragung des Formwechsels im Handelsregister möglich sein; Kapitalgesellschaften können deshalb (z.B. aufgrund der größeren zivilrechtlichen Flexibilität) in die Rechtsform der Personengesellschaft wechseln, ohne das „steuerliche Kleid“ zu wechseln (§ 1a Abs. 1 Satz 7 KStG-E).

- Zurückbehalten der Komplementär-GmbH kein Optionshindernis: Die Steuerneutralität der Option zur Körperschaftsbesteuerung setzt voraus, dass die Gesellschafter sämtliche funktional wesentlichen Betriebsgrundlagen „einbringen“. Dazu kann auch die Beteiligung an der Komplementär-GmbH einer typischen GmbH & Co. KG zählen. Im Ergebnis müssten die Gesellschafter also im Zuge der Optionsausübung die Beteiligung an der Komplementär-GmbH zivilrechtlich auf die Personengesellschaft übertragen. Das WCG sieht erfreulicherweise vor, dass die Zurückbehaltung dieser Anteile nicht dazu führt, dass die Buchwertfortführung scheitert (§ 1a Abs. 2 Satz 2 KStG-E).

- Ausschüttungsbesteuerung: Nach aktueller Rechtslage gelten Gewinne einer optierenden Personengesellschaft als an ihre Gesellschafter ausgeschüttet und unterliegen dort der Ausschüttungsbesteuerung, wenn diese die „Auszahlung der Gewinne verlangen“ können. In der Praxis kann das – je nach gesellschaftsvertraglicher Regelung – trotz Nichtentnahme der Gewinnanteile zur ungewollten Ausschüttungsbesteuerung führen und machte deshalb eine Anpassung des Gesellschaftsvertrags erforderlich. Mit dem WCG soll nun geregelt werden, dass es künftig nur noch im Fall der tatsächlichen Entnahme zu einer Ausschüttungsbesteuerung kommt (§ 1a Abs. 3 Satz 5 KStG-E).

III. Folgeänderungen zum MoPeG

Das zum 01.01.2024 in Kraft tretende MoPeG (hierzu Das Gesetz zur Modernisierung des Personengesellschaftsrechts (MoPeG)(noerr.com)) bedingt steuerliche Folgeänderungen.

1. Bruchteilsbetrachtung

In § 39 Abs. 2 Nr. 2 AO sollen mit Wirkung ab 01.01.2024 durch das WCG auch rechtsfähige Personengesellschaften für Zwecke der Ertragsbesteuerung als Gesamthand und deren Vermögen als Gesamthandsvermögen fingiert werden. Hierdurch ist sichergestellt, dass sich trotz des MoPeG an der Ertragsbesteuerung von vermögensverwaltenden Personengesellschaften (steuerliche Volltransparenz mit pro-ratarischer Zuordnung der Wirtschaftsgüter zu den Gesellschaftern) nichts ändert.

Unseres Erachtens ergibt sich im Übrigen durch das MoPeG grundsätzlich kein Änderungsbedarf für gewerbliche Personengesellschaften, weil die diesbezüglichen Vorschriften nicht an den zivilrechtlichen Begriff der Gesamthand, sondern an den steuerrechtlichen Begriff der Mitunternehmerschaft anknüpfen.

2. Erbschaft- und Schenkungsteuer

In § 2a ErbStG soll mit Wirkung ab 01.01.2024 durch das WCG geregelt werden, dass auch rechtsfähige Personengesellschaften für Zwecke der Erbschaft- und Schenkungsteuer als Gesamthand gelten und deren Vermögen als Gesamthandsvermögen gilt. Im Ergebnis sollen Personengesellschaften auch für diese Zwecke weiterhin transparent behandelt werden.

3. Grunderwerbsteuer

Dem MoPeG soll auch durch das GrEStNG Rechnung getragen werden. Durch die Anpassungen des Gesamthandprinzips entfällt nach Ansicht des Gesetzgebers der sachliche Grund für die Anknüpfung der Steuerbegünstigungen in §§ 5, 6 und 7 Abs. 2 GrEStG. Diese Vorschriften sollen daher rechtsformunabhängig für Personen- und Kapitalgesellschaften ausgestaltet werden.

Unabhängig vom Änderungsbedarf durch das MoPeG sind im Diskussionsentwurf des GrEStNG noch zusammengefasst folgende Änderungen vorgesehen:

- Anteilsvereinigung von 100 %: Die Ergänzungstatbestände in § 1 Abs. 2a bis 4 GrEStG sollen aufgehoben und gleichzeitig an den bisherigen Fristen und Anteilsquoten von 90 % nicht mehr festgehalten werden. Dafür sollen zukünftig gemäß § 1a GrEStG Anteilserwerbe an einer Grundstücksgesellschaft bei Vereinigung der Gesamtheit – also 100 % – der Anteile besteuert werden; bei entsprechender Abstimmung sollen mehrere Anteilserwerber als Erwerbergruppe behandelt werden.

- Besteuerung von sog. Unit-Deals: Aktuell fällt in Fällen des Investorenwechsels bei Immobilien-Sondervermögen (Treuhandlösung) keine Grunderwerbsteuer an. Dies soll in Zukunft durch § 1b GrEStG geändert werden. Problematisch ist insoweit, dass dann Grundbesitz grunderwerbsteuerlich doppelt verstrickt ist, nämlich zum einen bei den Kapitalverwaltungsgesellschaften und zum anderen bei den Anlegern über die diesbezüglichen Neuregelungen.

- Anpassung der Konzernklausel: Die bisherige Befreiungsmöglichkeit der Konzernklausel gemäß § 6a GrEStG umfasst lediglich Umstrukturierungsmaßnahmen im Konzern. In Zukunft soll eine Befreiung nach § 5 Abs. 1 GrEStG in Anspruch genommen werden können, wenn sich der bestimmende Einfluss einer Person über das Grundstück durch den Erwerbsvorgang nicht ändert. Damit wären zukünftig alle Übertragungen innerhalb eines 100 %-Konzerns begünstigt.

- Begünstigung bei Erwerb selbstgenutzten Wohneigentums: Um den Erwerb von selbstgenutztem Wohneigentum durch natürliche Personen zu fördern, enthält der Diskussionsentwurf eine Länder-Öffnungsklausel. Diese erlaubt es den einzelnen Ländern, den Erwerb von selbstgenutztem Wohneigentum mit einem ermäßigten Steuersatz zu besteuern. Die Ausgestaltung einer Steuererleichterung bleibt der Gesetzgebung des jeweiligen Landes vorbehalten.

Ob und inwieweit gerade diese Vorschläge im weiteren Gesetzgebungsverfahren umgesetzt werden können, bleibt allerdings abzuwarten.

IV. Immobiliensteuerrecht

Änderungen im Bereich des Immobiliensteuerrechts sieht nicht nur das GrEStNG, sondern auch das WCG vor. Insbesondere soll die Grenze für unschädliche Stromzusatzeinnahmen aus Photovoltaik-Anlagen und Ladestationen im Rahmen der erweiterten Grundstückskürzung nach § 9 Nr. 1 Satz 2 f. GewStG von 10 % auf 20 % bereits ab dem EZ 2023 heraufgesetzt werden (die Erleichterung wurde durch das Fondsstandortgesetz – „FoStoG“ eingeführt; hierzu Entwurf eines Fondsstandortgesetzes (FoG) (noerr.com)). Zu dieser Regelung liegt bereits eine ausführliche Stellungnahme der Finanzverwaltung vor (vgl. gleich lautende Erlasse v. 17.06.2022, BStBl. I 2022, 958).

V. Außensteuerrecht

Mit dem MinBestRL-UmsG soll die globale Mindestbesteuerung für multinationale Unternehmensgruppen in deutsches Recht umgesetzt werden (Pillar II; siehe unten Abschn. 2). Flankierend sieht der Entwurf auch Erleichterungen der Hinzurechnungsbesteuerung vor (siehe unten Abschn. 1).

1. Pillar II

Pillar II soll eine Mindestbesteuerung von 15 % für Konzerne mit einem Gesamtumsatz von EUR 750 Mio. oder mehr sicherstellen (hierzu EU veröffentlicht Richtlinienentwurf zur Mindestbesteuerung - Pillar 2 (noerr.com)). Zur Implementierung dieser Mindestbesteuerung sollen sich die nationalen Gesetzgeber dreier Instrumente bedienen:

- Income Inclusion Rule („IIR”): Die IIR ist der primäre Mechanismus, durch den eine Mindestbesteuerung sichergestellt werden soll. Die IIR stellt eine Art pauschale Hinzurechnungsbesteuerung dar. Der Ansässigkeitsstaat der Muttergesellschaft eines Konzerns hat auf Ebene der Muttergesellschaft eine „Top-Up Tax“ auf die Einkünfte ausländischer Tochterunternehmen oder der Muttergesellschaft selbst zu erheben, soweit diese einer Ertragsbesteuerung von weniger als 15 % unterliegen.

- Undertaxed Payments Rule („UTPR”): Sekundär soll die UTPR die Mindestbesteuerung sicherstellen. Sie kommt nur zur Anwendung, wenn nicht bereits durch Anwendung der IIR eine Mindestbesteuerung von 15 % erreicht wird, z.B. wenn im Ansässigkeitsstaat der Muttergesellschaft keine IIR oder mit ihr vergleichbare Regelung gilt (z.B. weil die Muttergesellschaft ihren Sitz im Drittland hat oder der Ansässigkeitsstaat der Muttergesellschaft die neuen Regelungen (noch) nicht umgesetzt hat). Nach der UTPR wird in den Ansässigkeitsstaaten der Tochtergesellschaften die Top-Up Tax nach einem bestimmten Schlüssel erhoben, soweit die Ertragsteuerbelastung weniger als 15 % beträgt.

- Subject to Tax Rule („STTR”): Die STTR nimmt eine Sonderstellung ein. Bei der STTR handelt es sich um einen DBA-Artikel, der dem Quellenstaat erweiterte Besteuerungsrechte in Bezug auf bestimmte Zahlungen gibt.

Pillar II soll durch das MinStG umgesetzt werden, welches grundsätzlich für nach dem 30. Dezember 2023 beginnende Wirtschaftsjahre gelten soll. Die einzelnen Regelungen zur Umsetzung der oben gennannten Instrumente und ergänzenden bzw. flankierenden Maßnahmen werden in einem gesonderten Newsbeitrag vorgestellt.

2. Hinzurechnungsbesteuerung

Zudem sieht das MinBestRL-UmsG auch Änderungen des AStG und des GewStG zur Erleichterung des Hinzurechnungsbesteuerung vor, u.a.:

- Absenkung des Niedrigsteuersatzes: Der vielfach kritisierte Niedrigsteuersatz von 25 % soll auf 15 % herabgesetzt werden. Diese Absenkung betrifft sowohl die Hinzurechnungsbesteuerung aufgrund Beherrschung (§ 7 AStG) als auch die Hinzurechnungsbesteuerung für Einkünfte mit Kapitalanlagecharakter (§ 13 AStG) sowie die verschärfte Hinzurechnungsbesteuerung (§ 9 StAbwG).

- Gewerbesteuerbefreiung des Hinzurechnungsbetrags: Durch die Aufhebung des § 7 Sätze 7 bis 9 GewStG sowie die Änderung des § 9 Nr. 3 GewStG soll laut der Entwurfsbegründung die Gewerbesteuerpflicht eines Hinzurechnungsbetrags abgeschafft werden. Der Wille des Gesetzgebers ist insoweit klar. Da im Entwurfswortlaut von § 9 Nr. 3 GewStG allerdings die Worte „dieses Unternehmens“ in Bezug auf die ausländische Betriebsstätte erhalten bleibt, ist aktuell fraglich, ob dieser Wille auch technisch sauber umgesetzt wurde (vgl. hierzu BFH v. 11.03.2015, I R 10/14, BeckRS 2015, 94759). Hier sollte nachgebessert werden.

- Gewerbesteuerbefreiung von Gewinnanteilen: Zudem soll § 9 Nr. 2 GewStG dergestalt geändert werden, dass Gewinnanteile aus ausländischen, gewerblichen Personengesellschaften auch insoweit gewerbesteuerbefreit sind, als sie niedrigbesteuerte passive Einkünfte oder einen Hinzurechnungsbetrag enthalten. Anzumerken ist allerdings, dass richtigerweise die Gewerbesteuerbefreiung auch heute schon in diesen Fällen für Personengesellschaften mit Substanz und Personengesellschaften, die als Investmentvermögen einzustufen sind, gilt.

Die o.g. Änderungen sollen ab dem VZ und EZ 2024 gelten.

VI. Fondsbesteuerung

Der Entwurf des WCG enthält auch Änderungen der Fondsbesteuerung, u.a:

- Veräußerungsgewinne aus Gesellschaften mit deutschen Immobilien: Durch Änderung des § 6 Abs. 5 InvStG sollen Gewinne aus der Veräußerung von Anteilen an Kapitalgesellschaften, die überwiegend deutschen Grundbesitz halten, bei Investmentfonds steuerpflichtig werden. Dies würde zu einer Ungleichbehandlung zu Kapitalgesellschaftsstrukturen außerhalb des InvStG führen, bei denen solche Gewinne über § 8b KStG voll oder weitgehend steuerbefreit sind, während dies bei Investmentfonds über § 6 Abs. 6 InvStG nicht der Fall ist. Ob sich das Bundesfinanzministerium dieses Systembruchs bewusst ist, ist unklar; zumal das BMF bei der kürzlich erfolgten Evaluierung der Investmentsteuerreform 2018 in diesem Punkt noch keinen Handlungsbedarf gesehen hat.

- Stromzusatzeinnahmen bei Spezial-Investmentfonds: Die Schädlichkeitsgrenze in § 26 Nr. 7a InvStG für Stromzusatzeinnahmen, bei deren Überschreiten der Status als Spezial-Investmentfonds entfallen kann, soll – entsprechend den Regeln zur erweiterten Grundstückskürzung – von 10 % auf 20 % heraufgesetzt werden. Am sachlichen Anwendungsbereich soll sich im Übrigen nichts ändern, so dass weiterhin keine Anpassung an die geplanten, deutlich großzügigeren investmentrechtlichen Regelungen des Zukunftsfinanzierungsgesetzes erfolgt (nach wie vor sind z.B. keine Freiflächenanlagen erfasst, hierzu Entwurf des ZuFinG – Neue Chancen für Immobilienfonds (noerr.com)).

- Subject to Tax Rule in Bezug auf Immobilienfonds: Vor dem Hintergrund bestimmter, steuerbefreiter Immobilienstrukturen in Finnland – welche durch das DAC 6 Disclosure Regime bekannt wurden – soll die Immobilien-Teilfreistellung in § 2 Abs. 9 InvStG für Kapitel 2-Fonds und die Steuerbefreiung nach § 43 InvStG für Kapitel 3-Fonds dergestalt angepasst werden, dass die Freistellungen eine steuerliche Vorbelastung erfordern (sog. Subject to Tax Rule).

Die o.g. Änderungen sollen ab dem VZ 2024 gelten.

VII. Meldepflicht für innerstaatliche Steuergestaltungen

Ab 2025 soll die Pflicht zur Mitteilung von grenzüberschreitenden Steuergestaltungen nach DAC 6 mit den §§ 138l bis 138n AO auf rein innerstaatliche Steuergestaltungen ausgeweitet werden. Diese Mitteilungspflicht soll allerdings nur dann greifen, wenn weitere Voraussetzungen erfüllt sind (z.B. Überschreiten einer Umsatz-, Einkünfte- bzw. Einkommensschwelle, Konzernzugehörigkeit i.S.d. § 18 AktG, Investmentfonds oder Spezial-Investmentfonds und bestimmte Anleger). Zudem müssen – wie bei DAC 6 – bestimmte Kennzeichen erfüllt sein; anders als DAC 6 stehen diese allerdings sämtlich unter dem Vorbehalt eines „Main-Benefit-Tests“ (d.h. der oder einer der Hauptvorteil(e) der Gestaltung muss die Erlangung eines Steuervorteils sein). Mitteilungen sollen innerhalb von zwei Monaten nach dem Eintritt des für die Mitteilungspflicht auslösenden Ereignisses erfolgen.

VIII. Sonstiges

Schließlich enthält insbesondere der Entwurf des WCG noch weitere Vorschläge zur Änderung der Unternehmens- und Konzernbesteuerung. Zu nennen sind beispielsweise:

- Nachspaltungsveräußerungssperre: Das BFH-Urteil vom 11.08.2021, I R 39/18, BeckRS 2021, 41936, wird zum Anlass genommen, die Nachspaltungsveräußerungssperre des § 15 Abs. 2 UmwStG zu verschärfen.

- Umsatzsteuer: Insbesondere Einführung obligatorischer elektronischer Rechnung im B2B Geschäftsverkehr.

- Klimaschutzinvestitionsprämiengesetz: Förderung für bestimmte bewegliche Wirtschaftsgüter des Anlagevermögens, die zur Minderung des Energieverbrauchs im Unternehmen beitragen, durch Klimaschutzinvestitionsprämie i.H.v. 15 % der Anschaffungs- und Herstellungskosten.

- Forschungszulagengesetz: Stärkung der steuerlichen Forschungsförderung.

Bestens

informiert

Jetzt unseren Newsletter abonnieren, um zu aktuellen Entwicklungen auf dem Laufenden zu bleiben.

Jetzt anmelden